对话期现系列直播培训第五、六期举办

2020/12/11 17:25

由中国期货业协会、上海期货交易所、郑州商品交易所和大连商品交易所共同主办、新浪财经作为媒体支持的“对话期现”系列直播培训目前已经举办六期。第五、六期分别于11月16日和11月19日举办。

“对话期现”系列直播培训旨在促进期货行业对现货行业的深度了解,提升期货从业人员的业务思考,推动期货现货双方互融互通和共同发展,是解决长期以来行业在人才培养方面存在的“期货不懂现货、现货不懂期货”矛盾的创新尝试。

油脂产业交易变革及期现业务发展

11月16日,第五期“对话期现”系列直播培训举办,直播采取“课程培训+访谈对话”的形式。担任第五期授课培训的是北京合益荣投资集团有限公司总裁周世勇;担任主持采访的是银河德睿资本管理有限公司总经理董竞博。

周世勇就“油脂产业交易变革及期现业务发展”进行了一个小时的培训授课,他从历史的选择、油脂市场的交易模式变革及对期货公司的建议等三个方面进行讲解。

周世勇回顾了油脂行业20年的发展,行业从由产定销对风险没有认知,到经历几轮下跌,经过市场的洗礼,不主动管理风险的企业已经被淘汰。复盘合益荣从2004年到2013年在几轮行情中的操作,周世勇分享了企业从开始认识风险,半套保半投机地参与期货,在市场中交昂贵的学费,到真正地理解套期保值和风险控制的心路历程。周世勇总结,期货确定能够服务实体经济,在市场风浪中,企业要实现持续稳定发展,必须借助套期保值工具。但要把期货为产业服务落到实处,通常不是一蹴而就,认识套期保值,认识风险控制,认识并有效控制企业的投机冲动,真正熟练掌握期货工具,对企业来说是一条漫长的路,合益荣用了近10年时间不断试错、总结、反思,确认自己对套期保值和风险控制的认知。

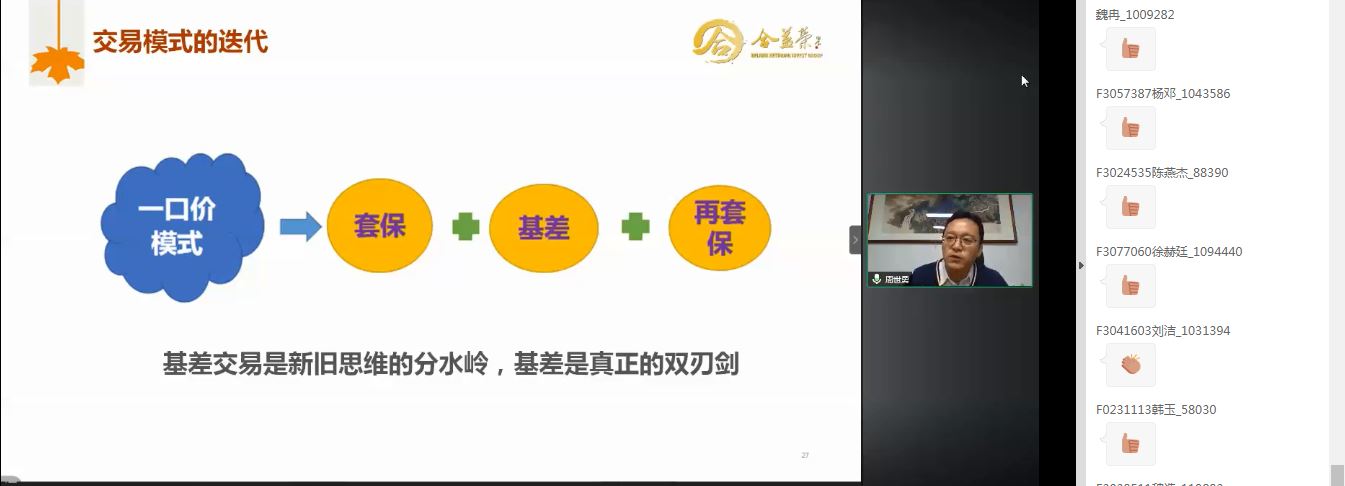

周世勇指出,2012年以来,伴随豆油、棕油价格下跌,企业面临巨大经营风险,中国油脂行业也经历深度变革期,2014年后,油脂行业进入压榨利润精细化管理阶段。发展至今,基差合同已经成为油脂行业主流交易模式,传统的一口价交易模式已经被颠覆。传统的油脂企业演变为现期公司,经营模式转变为以现货经营为主体,以期货为工具,运用期货对现货进行风险控制和增厚交易利润。周世勇认为在油脂行业套保理论的内涵已经发生了根本性扩展,期货已不仅仅局限于满足现货市场生产经营保值的需求,而在某种程度上成为油脂企业资产管理的主要工具。套保者把期货市场和现货市场结合起来,把自己在现货市场和期货市场的交易当作一个组合来进行投资和管理,并努力优化现货市场和期货市场的头寸,来实现投资利润最大化。企业核心竞争力体现为交易模式和渠道整合能力,前者的背后是企业对数据的收集、整理、挖掘与形成交易策略的能力,后者是顺畅的现货采购和消化能力。

结合油脂行业的变革,周世勇总结,在目前经营不确定性越来越大的情况下,实体企业应当学会科学的使用衍生品工具来控制经营风险、增厚利润,增强企业竞争力,实现企业持续稳定经营。

周世勇建议期货公司在为实体企业提供交易方案和风险管理方案,以及提升从业人员专业能力三个方面下功夫。能够为客户提供系统解决方案的期货公司将更受青睐,希望期货公司能早日建立起真正的顾问式客服团队。

在之后的40分钟对话环节中,周世勇与董竞博讨论到,随着油脂行业基差贸易的普及,企业因由点价能力高低而分化,如何管理基差、优化基差、增厚利润成为企业面临的重要问题。

周世勇分享了合益荣近两年在管理远期基差方面的探索,通过挖掘平衡表数据,对基差变化形成基本判断,看涨则买入,看跌则做空基差;引入场外期权对基差进行优化,模式有含权贸易、累计期权等,今年企业通过累购期权达成了对基差的优化。

周世勇和董竞博在对话中提醒,油脂企业在经营过程中,要非常谨慎地对待做空基差,正套的安全边际比较确定,反套不确定因素较多,企业不应置身这种风险。

两人提醒中小油脂企业参与期货市场时,较大型生产加工企业应更加审慎,中小企业资源调度能力有限,更应精准把握套保比例和时间节点,重视现金流风险管理,在风险可控范围内进行交易,不做能力以外的事。

衍生品助力头部产业公司转型升级

11月19日,第六期“对话期现”系列直播培训举办。担任第六期授课培训的是杭州热联集团股份有限公司副总经理劳洪波,担任主持采访的是浙江永安资本管理有限公司总经理刘胜喜。

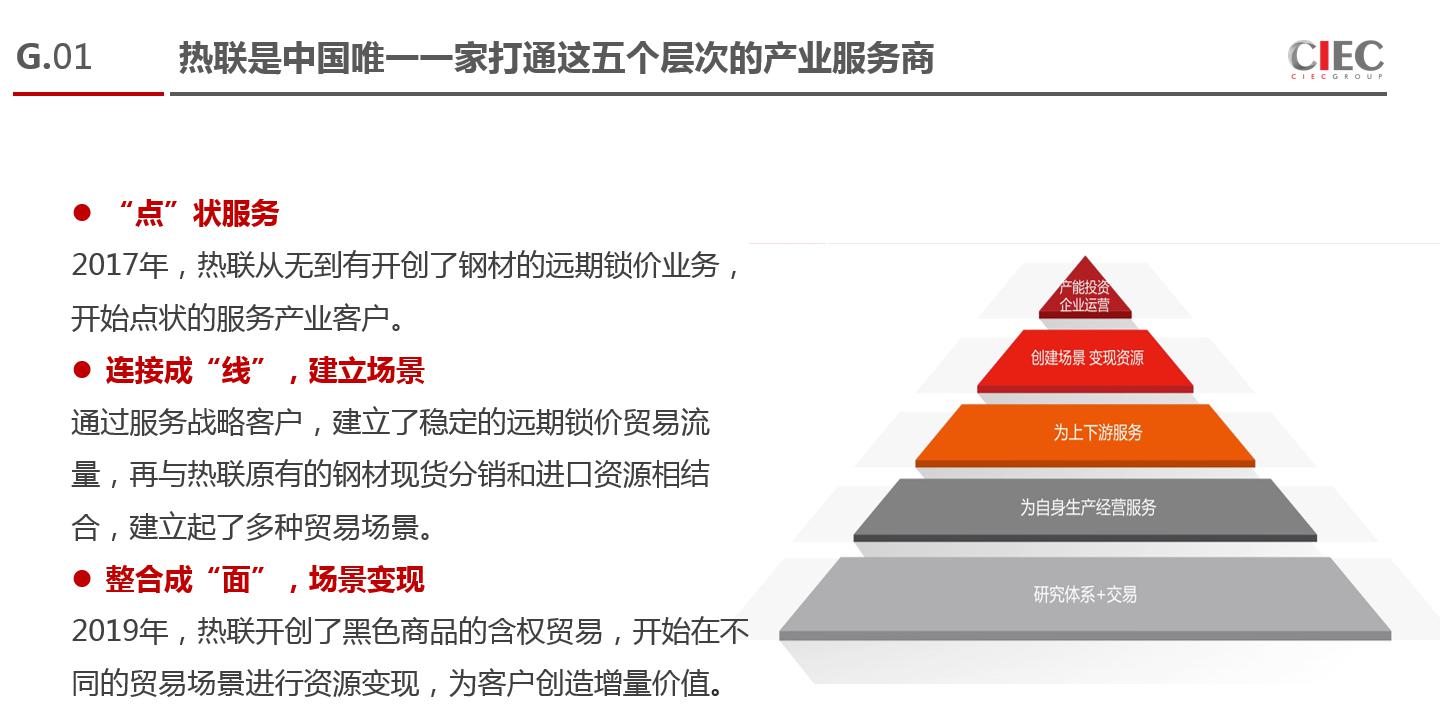

授课环节,劳洪波就衍生品如何助力头部产业公司转型升级展开讲解。劳洪波认为,大型贸易商的优势是资金管理能力和渠道管理能力,传统贸易公司通过与上下游的博弈获取利润。传统的贸易商通过衍生品的运用,利用期货交易所的标准价格,辅以对基差比较好的研究,在既有较好的物流与资金流的基础上,就有可能给上下游企业提供其所需要的解决方案,与上下游从博弈转为共赢,转型成功产业服务商。劳洪波指出,未来的大宗商品行业,已经不是企业之间的竞争,而是产业链、金融链之间的复合竞争;实体企业普遍不能熟练运用金融工具,金融机构又对产业缺乏深入了解,无法提供满足客户需求的金融服务;只有具备现货基础,深度介入产业链各个环节的产业服务商,才能有效的填补金融机构和实体企业之间的空白,将二者有机的结合在一起。要做好产业服务,需要建立起以服务为导向的确定性研究体系,聚焦在产业驱动研究、立体基差研究和期权工具研究等方面;要具备以客户为主心的营销能力。热联率先完成了从传统的现货贸易商到产业服务商的转变,业务模式从单一的现货贸易,升级到涵盖了基差贸易、基差服务、含权贸易、仓储物流、加工配送、资金服务、风险管理的全方位产业服务。

在提到热联转型的经验时,劳洪波将产业公司应用衍生品分为“研究体系+交易、为自身生产经营服务、为上下游服务、创建场景变现资源及产能投资企业运营”五个层次。劳洪波对这五个层次进行了详细解读,在第一层,贸易公司凭借对产业的了解和把握,形成价格的判断,这种模式本质是针对研究观点的投机行为,这也一定程度依赖交易天赋,不确定性高。在第二层企业是为了获取稳定的运营利润应用衍生品,衍生品的本质是成本中心;很多企业在尝试这个层次时目标偏移,认为我在衍生品上投资金、冒风险,这个投入应该有利润回报,将衍生品业务变成了利润中心,这时就从第二层退回了第一层“研究+交易”的本质,企业的生产经营也失去衍生品的保护重新暴露在风险中。在第三层通过基差服务将上下游的关系从传统的对立博弈转变为合作共赢,同时满足“上游高卖”和“下游低买”,目标是培养战略客户、保持高质量的现货贸易流量。在拥有足够多的战略客户和高质量的现货贸易流量基础上,实现第四层的创建场景变现资源,在第四层,将上下游客户的不同业务模式通过场景整合在一起,可以带来全新的资源变现渠道,为企业创造稳定利润。第五层是产能投资企业运营,相对于贸易,看准产能投资产能的盈利可能不是一个数量级的,在前四层做好了以后,企业具有两个优势,一是很清晰产能投资的研究逻辑,可以看得更远,知道我该投什么企业,二是所选择的是大宗商品企业去投资,它的原材料和制成品都是大宗商品,所以对它的原料供应和成品销售有控制能力,这样就能够把企业对产能的判断兑现成利润。热联已经打通了这五个层次。

热联还尝试将自己对产业的理解复制到其他行业,2017年起进入到玉米产业,创建玉米贸易场景,经过三年已见成效。

在之后的对话环节中,劳洪波与刘胜喜就热联转型升级、大宗商品产业服务的未来和如何看待并把控现货风险等问题进行了对话。对话指出,热联这几年进入了一些玉米、天胶等与原黑色领域相关性不大的产业,这是热联转型升级的一部分,是将热联在黑色领域从传统贸易商向产业服务商成功转型的模式,向其他精心选择的品种、产业复制,经过三年的发展,今年热联玉米贸易量已达200万吨。组织模式上,热联专门成立了子公司管理非黑色版块的业务,在该子公司下又专设了专业公司负责各品种的运营。

劳洪波和刘胜喜一致认为,与西方国家期货市场发展的历程不同,中国期货市场并不是现货市场发展到一定程度后的内生性产物,这种特殊性导致实体经济与期货市场之间有着巨大差距,这个差距正是做产业服务的空间,因此他们很看好未来大宗商品产业服务的发展,刘胜喜表示这也是期货风险管理子公司未来发展的重要方向。两人还就如何看待并把控现货风险达成了一致结论:一是不能因噎废食,要正确看待风险,风险是成本的一部分;二是要向行业内的优秀企业学习现货风险管理经验。在谈到生猪养殖时,劳洪波表示热联2018年开始进入生猪产业,是作为玉米产业链的延伸。他认为近几年的非洲猪瘟将加速生猪养殖规模化进程,从而可能拉长猪周期时间,目前生猪养殖还处于扩大产能的阶段,会带来大量的机会和风险。

访谈最后,劳洪波引用曾国藩带湘军时的心法“结硬寨,打呆仗”,提出公司发展要先练好内功,不要急于求成和投机取巧,要跨越大多人不能穿越的壁垒,盈利模式才有可能持续,并寄语学员一起努力为产业做实事。